La Finance (2/3) : 40 années de dérégulation

Au cours de son évolution vue précédemment, les intérêts de la finance ont longtemps rejoint ceux d’une émergence démocratique par besoin de cadre légal, de sécurité civile, de stabilité politique et d’une réelle liberté sociale aux racines philosophiques (principalement luthériennes et protestantes) qui a donné son nom au « libéralisme ». Tout cela a mené à la financiarisation planétaire qui a pris le nom de « mondialisation » dans les années 90, masquant sous ce terme une dérégulation effective et sous-jacente. Les signes d’un antagonisme entre les États et les fameux « marchés » sont alors devenus visibles, augurant des crises des années 2000. Retour sur 4 décennies de découplage entre la finance et le monde réel.

Expérience par la terreur

C’est par une rupture totale avec les libéraux historiques, de Locke et Ricardo à Aron et Popper, que les néo-libéraux dérivèrent leurs théories via les pôles de l’école Autrichienne (Von Mises, Menger) et de Chicago (Stigler, Friedman). Travestissant notamment la pensée d’Adam Smith en isolant un concept (cette « main invisible » qui raménerait magiquement l’égoïsme individuel vers le giron de l’intérêt général) de son contexte plus général dans la pensée libérale -qui ne concevait pas d’économie sans cadre ni État-, ces nouveaux courants prônent durant les années 50 une suppression maximale, voire totale, des règles et de toute gouvernance extérieure aux marchés.

Ils se heurtent à l’époque au New Deal interventionniste et aux théories keynésiennes appliquées avec succès. Ils expérimentent donc leurs théories ailleurs, c’est-à-dire en conseillant … les dictatures militaires du Chili puis de l’Argentine ! Ces deux « expériences » seront des échecs profonds tant sur le plan humain, éthique, social et politique. Pour autant ces nouveaux « libéraux » en tireront maintes enseignements économiques (et même un prix nobel !) dont ils justifieront des prétendus remèdes aux crises qui vont surgir dès les années 70/80. Ainsi, la concomitance des prises de pouvoir conservatrices, par Reagan et Thatcher, dans les deux grandes puissances anglo-saxonnes vont leur donner l’occasion d’appliquer leurs recettes au monde entier. Voyons-en les divers ingrédients.

Paradis, hedge et « equity »

La transparence relative et les règles qui prévalaient jusqu’alors deviennent synonymes de lourdeur et sont ringardisées par les nouveaux loups de la finance, de Soros à Milken ; ainsi, de plus en plus de fonds échappent à la surveillance des autorités financières institutionnelles en se réfugiant dans des paradis opaques partout sur la planète, dans une mode généralisée de dumping fiscal (recherche du moindre prélévement obligatoire). Dans le même temps, les marchés furtifs et incontrôlables, dits de gré à gré, grandissent et avec eux les volumes d’échanges de produits politiquement maintenus dans une impossibilité volontaire de surveillance ; notamment : private equity, soit des actions sans référence publique, passant souvent en shadow banking sur un marché OTC (fermé et sans contrôle public). Cas d’école : l’affaire Clearstream (volet financier).

Autre but recherché par ces biais : l’effet de levier, soit le taux maximal entre argent (personnel) placé et argent (collectif) mis en risque, et donc un rendement individuel maximal pour un risque (quantitatif !) minimal. Entre 2002 et 2007 ce taux double, triple ou quadruple selon les banques, y compris les plus grosses et les plus « raisonnables ». Certaines atteignent des sommets à 33:1, sans aucune considération pour les enjeux macroprudentiels et autres répercussions à large échelle.

Pour résumer simplement, la finance mondiale passe de quelques dizaines de casinos -relativement- encadrés à des milliers de tripots clandestins aux règles dangereuses. Ainsi on omet les bonnes pratiques de compensation, et l’on passe allégrement à des opérations intraçables de forward permettant la vente à découvert, la spéculation pure, l’argent pour l’argent sans liaison à aucune production concrète dans une négation totale des effets les plus dévastateurs sur la société et l’économie réelle … qui ne vont pas tarder à se produire.

Les Traders

La taille des compagnies de banque/assurance/trading va ainsi passer d’agences locales spécifiques avec quelques dizaines d’employés (années 50) à des succursales internationales mélangeant toutes les activités et employant parfois des dizaines de milliers de personnes.

Parrallèlement, la sociologie de ces entreprises évolue à la mesure de la mentalité de ses nouveaux acteurs dominants ; auparavant minoritaire, la fonction spéculative devient centrale et les opérateurs de trading supplantent bientôt les gestionnaires classiques d’épargne payés au résultat et par équipe, qui se voient alors remisés au placard des aberrations collectivistes, ce y compris dans les holdings les plus sérieuses et les plus réputées. Ces gestionnaires en « bons pères de famille » des années 50 sont devenus des loups aux dents longues qui arrosent et s’arrosent de bonus en dilapidant les bénéfices de l’année en cours, voire sur l’année à venir (Mark to market), spéculant ainsi en totale rupture avec la réalité.

Devenus des « modèles » sociaux, les traders gagnent individuellement plusieurs fois leur salaire fixe en variable selon les bénéfices engrangés. Leurs primes sont parfois garanties même à perte. Ce type de rétribution amène rapidement l’ensemble des acteurs bancaires à une vision purement locale, individuelle, performantiste, risquée et court-termiste. A titre d’exemple : entre 2002 et 2007, les bonus -déjà faramineux à la base- ont été multipliés par trois à Wallstreet.

Ces dérives aveugles vers le compte propre transforment les banques d’épargne/dépôts en hedge funds privées qui ne disent pas leur nom, agissant pour elles-mêmes avec l’argent des clients ! Cas emblématique français : Kerviel et la Société Générale. Des limitations trop rarement proposées (exemple : conseil Volcker) sont systématiquement combattues par les banques qui prétendent que le trading est une part minime de leurs « activités » ; fallait-il comprendre « activités officielles » ?

Les produits complexes

A l’instar de ce renversement complet des valeurs et de la sociologie du monde financier, les théories mathématiques et -par exemple- le système d’actif sous-jacent des produits vont, sous couvert d’innovation, perdre tout lien avec le bon sens en se virtualisant dans un enfumage technique complet, s’autopersuadant paradoxalement d’une perfection logique, homéostasique et continue de l’espace virtuel du marché.

Basés sur des découvertes datant de 1973 (modèles BSM), les produits complexes vont apparaître dès 1982 (1ère titrisation) et 1997 (1er subprime) malgré des critiques toujours plus aigues du monde scientifique qui, à l’image de Mandelbrot, cherchera à alerter le public sur la dangereuse inexactitude de ces approches. Pourtant, que ce soit chez les géants de la finance (Merill Lynch ou Bearn Stearns par exemple) ou de l’assurance (AIG, MBIA, AMBAC, etc), la part de placement dans ces actifs ne va jamais cesser de grandir que ce soit par le biais de warrant ou d’option, soit des call ou des put (achats ou ventes) à prix fixé (strike) sous terme négociable, le tout de façon toujours plus opaque. Des couches de dérivation (dérivés de dérivés, etc) finissent par rendre la prédictabilité et le calcul des valeurs totalement aléatoires.

Plus dangereux encore : les titres mélangés sont couvrables par swap (échange de taux/rente sans corrélation) parmis lesquels les CDS (couverture spéculative) dont l’absence de régulation permet à n’importe qui de parier sur n’importe quoi, y compris des produits non-fiables dit « toxiques » (ou pourris) que l’on ne possède pas mais que l’on a (au hasard) préalablement conseillé, ou même vendu (!), à des clients crédules de façon à empocher plusieurs fois la mise. Le lien entre assuré et assureur se dilue au passage dans un océan inextricable de risques croisés. Folie ultime : on peut même parier sur la faillite d’un assureur à qui l’on aura volontairement fait endosser trop d’assurance sur des montants massifs d’actifs pourris – comme le fait Goldman Sachs jusque 2006 vis à vis d’AIG. Nombreux sont ceux qui ont fait fortune sur ce principe, comme les fonds Magnetar ou Tricadia sur le conseil de JP Morgan ou encore Lehman Brothers.

Dérégulation intégrale

Appuyé par des instances élitistes mondialisées (G30, Bilderberg, Trilatérale, CFR, etc) et des « think tanks » de tous bords politiques (chez nous : le Siècle, A gauche en Europe, Fondapol, Terra Nova, Montaigne, etc), le phénomène se produit en France dès Pompidou, Giscard puis Mitterand, tous poussés par l’ambition irréaliste de faire de Paris le 1er centre financier d’Europe, devant Londres et Frankfort ! La fuite en avant se poursuit sous Chirac et même sous Sarkosy malgrè ses promesses de « moraliser » l’ambiance d’impunité autour des profiteurs de crises.

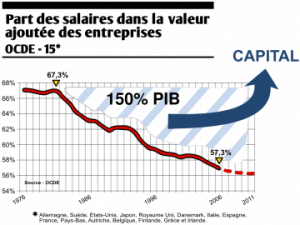

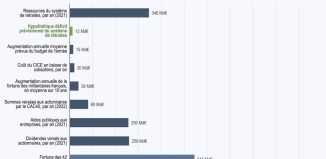

Il faut dire que durant les années 80, on libéralise quasi partout le secteur bancaire en autorisant notamment les fonds de pension à spéculer de façon risquée avec l’argent de leurs déposants ; preuve du caractère insensé de ces directives, des crises majeures surgissent entre 5 et 7 ans après dans divers pays (Chili, Argentine, Bolivie, Venezuela, etc). Pendant cette période, alors que le niveau socio-économique de la population stagne globalement (gel des salaires depuis lors), celui du milieu financier explose en suivant la courbe de productivité mondiale, faisant baisser de 10% la part des salaires dans la valeur ajoutée sur deux décennies de production croissante. Les points de PIB ainsi gagnés (150% sur 30 ans pour faire simple) partent quasi intégralement dans les poches des actionnaires tandis que les plus grands groupes financiers (ex : Citygroup) flouent les limitations de bon sens (Glass-Seagall) voire les abrogent pour faire passer de nouvelles loi favorables à un foisonnement financier épidémique.

Chiffre actuel à l’appui : sur la base d’une production mondiale journalière de 150 milliards de biens réels, on dénombre 10 fois plus en transaction financière classique (soit 1500 milliards !) et 25 fois plus en spéculation complexe (soit 3700 milliards !!). C’est dire la démesure à laquelle on en est arrivés.

Les « grands » économistes (Greenspan, Geittner, Bernanke, Summers …) ont ouvert en grand les portes menant à cette folie tandis que des lobbyistes ont mis sous influence jusqu’aux sources académiques pour bloquer ou favoriser les futures lois à plusieurs échelons des gouvernements, en pratiquant des formes plus ou moins subtiles de corruption. Exemple en 2008 : on comptait 3000 employés à Washington rien que parmis les lobbys, et des dons de 5 milliards à la sphère politique pour s’attirer ses faveurs complices, vieux réflexes normalisés sous l’ère Clinton. Nos « grandes » écoles et nos élus en Europe et en France ont adopté des pratiques similaires.

Tracker toujours plus vite

De telles salles sont très rares de nos jours : les acteurs « travaillent » depuis des bureaux décentralisés – voire de chez eux. Cet avènement numérique rend par ailleurs les transactions quasi instantanées et mondiales d’où la grande volatilité des crises. En à peine 20 ans, la quasi-totalité des marchés se sont informatisés à tel point que 40% des volumes boursiers mondiaux sont aujourd’hui totalement automatisés ; c’est-à-dire qu’il s’agit de robots logiciels qui achètent/vendent selon des programmes établis avec peu ou prou aucun (!) contrôle humain, d’où des micro-crises régulières et autres sorties de route imprévues telles que celles survenues en Asie durant les années 90.

On réalise aussi par ce biais la réplication informatisée d’indices permettant de nouveaux produits et des arbitrages de l’ordre de la nanoseconde (aussi nommé HFT), voire même des spéculations positionnées quelques millisecondes avant (!) la mise sur marché d’un actif, constituant un délit d’initié impossible à empêcher.

Conséquence collatérale : la liquidité a tendance à être considérée comme superflue pour l’économie réelle, puisqu’il vaut mieux la réserver entièrement pour spéculer ! Voilà l’une des causes de la bulle de 2002, dite « internet », qui vît des placements déraisonnables se faire sur ce commerce alors prometteur, et à partir de laquelle le rythme des crises se suspend jusque 2007 ; la raison en est simple : avant d’exploser, la suivante va rester longuement souterraine et d’une ampleur sans précédent tant dans l’échelle que dans l’irresponsabilité des pratiques.

Notation, piège à c-

Mais rien de tout ce qui va arriver n’aurait pu se faire sans une apparente référence, aussi biaisée soit-elle : les prétendus arbitres dont Moody’s, Standard & Poor’s et Fitch Rating.

Ces acteurs-là ont pour particularité de mélanger les rôles de conseil en placement et d’appréciation de la fiabilité des actifs qu’ils conseillent. Mais encore : ils sont payés par les acteurs qu’ils notent (!). Et il y a mieux : ils utilisent les mêmes indicateurs pour noter des actions de PME et des obligations de pays entiers ! Voilà pour la fiabilité qu’on peut leur prêter …

De facto, la qualité vermoulue de leur appréciation n’aura pu échapper à l’observateur attentif des crises : ils ont délivré du AAA (meilleur note) y compris sur des produits risqués sans reconnaître aucune responsabilité dans les défaillances survenues. Plus absurde que tout : les notes qu’ils fixent influent sur le taux d’intérêts des emprunts d’États, les investisseurs privés ne prêtant à bon taux qu’aux nations présentées, à tort ou à raison, comme bons payeurs. Pour faire simple : bonne note = taux d’intérêt et risque bas / mauvaise note = taux d’intérêts et risque elevés. Conséquence pernicieuse : plus on prend de risque, plus ça rapporte !

On reviendra sur cette origine de la dramaturgie hellénique un peu plus loin, non sans avoir rappellé que les profits de ces agences de notation ont triplé (là aussi !) entre 2000 et 2007. Mais pourquoi cette date revient-elle sans cesse ?

Crise des subprimes

Car entre 2000 et 2003 le nombre annuel de prêts -principalement immobiliers- aux USA a été multiplié par 4, et ce niveau s’est maintenu tout au long de 2004, 2005 et 2006 ; par ailleurs, les produits complexes basés sur ces emprunts à taux variables, vendus à des ménages à la limite (voir en dessous) du seuil de solvabilité sont notés comme excellents (AAA) jusqu’à plus soif : voici la recette des subprimes qui ont représenté 50% des prêts américains certaines années jusque 2010, générant en 10 ans un volume de liquidité qui est passé de 30 milliards par an à … 600 milliards par an (soit 20 fois plus).

Ainsi, ces ménages modestes (voire pauvres) accèdent temporairement à la propriété avec une mise de moins de 1% (!) de la valeur du bien « acquis ». Donc les risques pris étant énormes, les taux à rembourser sont élevés et garantissent la meilleure rentabilité possible aux racheteurs de ces dettes.

Des quartiers entiers de villes comme Cleveland étaient ainsi peuplés de familles subprimeuses en sursis, démarchés par des brokers sans scrupule souvent issus du même milieu social, armés des outils et de l’argent des grandes puissances financières. Ce nombre record de ventes fait artificiellement grimper le prix de l’immobilier tant qu’il y a des entrants, permettant aux endettés de réemprunter chaque année la différence pour régler leurs mensualités. Puis, contrairement à 2 légers pics notables dans les années 70 et 80, chacuns suivis d’une dépression et d’un retour à la normale, cette fois les prix d’un marché immobilier saturé commencent à stagner en 2006 …

La crise se déclare au grand jour dès 2007 : des expulsions interviennent par dizaines de milliers chaque jour (oui, vous lisez bien : 10000/jour), partout dans le pays. Freddy Mac et Fanny Mae, géants de l’immobiliers sont nationalisés dans l’urgence, Lehman Brothers annonce plusieurs milliards de perte et est mis en faillite fermant jusqu’à ses succursales de Londres ; son assureur AIG plonge dans la foulée et est mis sous tutelle gouvernementale pendant que le marché mondial panique. L’argent public, déjà nécessaire pour les renflouements et les nationalisations, est encore sollicité face à la paupérisation de tous ces nouveaux sans-logis. La récession commence, la consommation chute et le chômage frappe le monde des USA à la Chine en passant par l’Europe.

L’irresponsabilité comme crédo

Mais il ne faudrait pas, dans cet imbroglio croisé, perdre de vue que les acteurs financiers qui ont conçus, mis en vente et noté voire conseillé ces produits complexes se sont bien gardés de les conserver et les auront vendus au meilleur moment pour ne pas endosser les pertes. Certains auront même parié contre la fiabilité de ces produits, comme expliqué plus haut, puisqu’ils en connaissaient parfaitement la dangerosité intrinsèque.

Voici donc la vraie nature de la titrisation : la dilution et mise en circulation d’un risque inique. Le prêteur inital n’est plus qu’un intermédiaire qui ne se soucie pas de s’assurer si l’emprunteur peut rembourser car il revend ensuite cette dette à une banque d’investissement qui la découpe, la mélange à tout un tas d’autres et vend le tout sous forme d’un produit complexe (CDO) prétendument plus sûr. L’acheteur final qui investit dans ce titre perçoit donc les intérêts de l’emprunteur … sauf si celui-ci s’avère insolvable comme on l’a vu.

Un glissement similaire du risque existe avec les achats d’entreprise sous forme de LBO : le ou les repreneurs ayant 30% (ou moins) en apport, empruntent le reste et, une fois aux commandes, font peser l’intégralité du remboursement sur l’entreprise rachetée (!). La transaction est moins taxable, et le dégraissage/pressage du personnel, voire le démantélement partiel ou total de l’entreprise (délocalisation, revente par secteur aux sous-traitants ou concurrents), vient recouvrir la dette du nouveau propriétaire.

Encore un autre exemple d’hystérie spéculative devenue monnaie courante : l’introduction en bourse (Initial Public Offering) d’une nouvelle société est l’occasion d’acheter à risque, en supposant que tout le monde va acheter aussi, faisant ainsi monter artificiellement le cours et permettant de prendre des bénéfices qui vont attirer d’autres investisseurs … jusqu’au moment où le cours ne pourra plus que s’effondrer.

Par une telle réduction du champ possible de l’investissement, les fonds des banques étant accaparés par ces techniques, on néglige encore une fois l’économie « réelle » (productive, ménagère, agricole …). La finance désormais dérégulée montre par là son vrai visage : elle ne permet plus seulement de concentrer davantage la richesse dans les mains les plus fortunées comme durant la révolution industrielle … elle réalise en plus une transmission de la dette vers le public pour mettre les preneurs de risque privés à l’abri des crises systémiques qu’ils provoquent !

Crise en boucle

Or, après 2008 les gouvernements étaient en position d’exiger des contreparties et ne l’ont pas fait. Les négociations/consultations prenant du temps, les règles financières n’ont pas changé depuis, et les pratiques ont notamment empiré en matière de spéculation sur les matières premières, provoquant la faim et des émeutes du même nom dans diverses régions du monde.

Pendant ce temps dès 2010, alourdis par le renflouement du secteur bancaire, les États endettés voient les banques commencer à étrangler les plus fragiles. En absence de certitudes, notamment sur la dette grecque, les milieux financiers demandent désormais des garanties aux pays qu’ils ont contribué à endetter ! Des riches en appellent même à l’auto-taxation, non sans suggérer des contreparties sociales (la théorie du choc frappe encore …), tandis que des traders demandent de la régulation sous couvert d’anonymat (?!).

On marche sur la tête, mais l’administration Obama va aller jusqu’à nommer ou reconduire les habituelles figures de la sphère financière fautive aux postes centraux (SEC, FED, CFTC, Trésor, administration). L’Europe n’est pas en reste en nommant à la direction de sa BCE Mario Draghi, ancien de Goldman Sachs qui a maquillé les comptes de la Grèce tout en pariant contre les bons du trésors grecs et en maintenant les marchés dans l’ignorance de ce danger aussi tard que possible.

La multi-millénaire Grèce, berceau de démocratie, est donc exsangue après plusieurs « sauvetages » qui n’ont fait qu’alourdir sa dette, créer de violentes tensions sociales, empêcher toute reprise économique et ouvrir toujours plus de pays Européens à la spéculation baissière mondiale qui joue contre eux. Un plan centralisé par Bruxelles pour ne pas brader, mais tout de même privatiser les infrastructures grecques, est en ce moment en cours de négociation ainsi qu’un fond de soutien (FESF) dont on sait déjà qu’il sera insuffisant même en usant d’artifices (effet de levier en tête) et totalement anti-démocratique.

Bref, on constatera surtout, l’habitude étant tenace, que sont encore prônées -comme si de rien n’était- les deux facettes du néo-libéralisme : socialisation des pertes et privatisation des bénéfices.

Concurrence arbitraire et biaisée

Il y a donc, au plus bas niveau social, mise en compétition concrète des travailleurs et des États entre eux dans le monde : la sphère financière est en recherche du moins-disant social, écologique et fiscal de manière à minimiser ses coûts, ignorer les dégâts produits par les activités, déresponsabilisant ainsi les investisseurs, non sans supprimer toute incitation fiscale à la modération. Les profits sont maximisés dans un déni total de responsabilité sociétale et environnementale.

Au milieu, ivres des promesses d’un actionnariat démocratisé, les petits épargnants et les boursicoteurs ne font que suivre les injonctions ordinaires, les conseils de divers entreprises de service (plus ou moins objectives comme on l’a vu) et les notations (au caractère douteux) des agences du même nom. Voici donc la majorité silencieuse qui apporte des capitaux frais dans le système, naviguant à vue « au gré des marchés », sans aucun pouvoir décisionnel dans les corporations qu’ils financent pourtant indirectement.

Au sommet de la pyramide décisionnelle, au-dessus des institutions et des politicien(ne)s souvent complices, on retrouve les managers richissimes de groupes financiers, majoritairement américains, qui concentrent aux côtés des sempiternelles grandes familles possédantes la plupart des capitaux du monde et des prises de position dans la quasi-totalité des entreprises côtées ; ces grands fortunés (Buffet et autres Pickens) sont partie prenante -de façon financière et décisionnelle- dans ces trusts et dans les fonds qui en dépendent. Cependant, par un réseau complexe d’investissements et de parts croisées, tous ces groupes sont solidairement liés les uns aux autres ; ils se répartissent ainsi pertes et profits à l’échelle macroéconomique, et donnent un pouvoir démesuré à moins d’1% de la population mondiale (737 « maîtres du monde », selon une étude récente).

Pour couronner le tout, la dette publique en grande partie fictive permet, une fois consolidée et aggravée, à la fois de faire éponger les pertes par les peuples et mettre à genoux des pays entiers en privatisant tout ce qui peut l’être. La boucle est bouclée.

Concurrence entre les plus pauvres, impuissance des petits investisseurs, solidarité entre tous-puissants : Orwell rencontre les Pinçon-Charlot ! Face à ce constat, reste-t-il une marge de manœuvre, des solutions, des mesures, la moindre chance de changement ? C’est ce que nous verrons dans le dernier volet de ce dossier.

Sources :

Le casse du siècle (Manière de voir)

Théorie du choc (Naomi Klein)

Affaire Clearsteam (volet financier)

Geoffrey Geuens : La finance imaginaire

Les nouveaux maîtres du monde (Goldman Sachs)

Les nouveaux think tanks francais

Inside Job

Corruption de députés européens

Cleveland contre Wallstreet

Nombre d’expulsions aux USA

LBO : Leverage Buy Out

Noire finance

737 maîtres du monde

La famine qui produit des bénéfices

Plan d’aide à la Grèce